今時の住宅ローン事情へアドバイス

- ファイナンシャルプランナー村川賢

- 2025年7月14日

- 読了時間: 5分

長い人生のなかで最も大きな買い物が住宅だと思います。

ライフプランのご相談に来られる若い夫婦では、やはり住宅を購入するタイミングと価格についてが1番気になる点のようです。

今回のブログでは、高騰するマンション価格に対する今時の住宅ローン事情へアドバイスします。

1.高騰するマンション価格

住宅を購入する際に、まず初めに考えるのがマンションにするか戸建てにするかだと思います。

一般的には、マンションは駅近で利便性に優れ、上層階では眺めが良いなどの利点があります。

一方戸建てでは、郊外にあり通勤には時間がかかるものの、広々として庭や駐車場のある住宅も選べます。

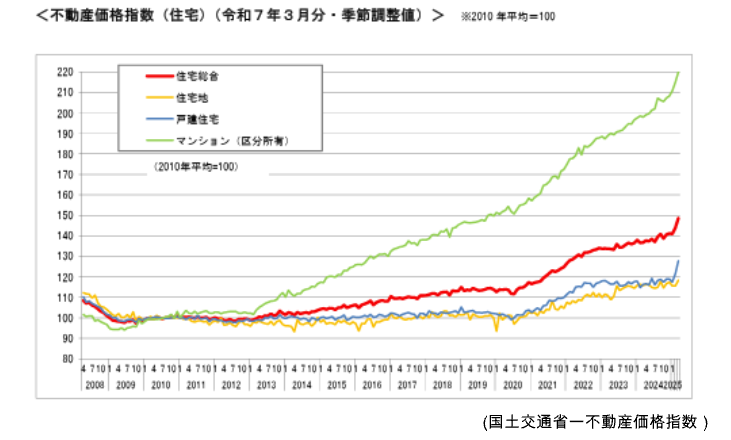

どちらが良いかは人それぞれの考え方があるので一該に言えませんが、ここ10年余りの住宅価格の推移を見ると、戸建てに比べてマンションの価格が大きく上昇しています。

特にマンション価格はこの間で約2倍となり、直近での首都圏新築マンションの平均価格は約9,400万円、中古でも約5,000万円となっています。

一方、戸建ては上昇してはいるもののこの間の上昇率は約1.2倍程度で、首都圏の新築の平均価格が約4,800万円、中古が約4,100万円となっています。

2.住宅ローンの借り方

住宅を購入する際にはほとんどの人が金融機関から住宅ローンとしてお金を借ります。FPは相談者がライフプランを立てる場合に、毎月住宅ローンを返済するにあたって無理のないように購入価格を決めるようアドバイスします。

この時の目安は以下のようなものです。

①購入価格 ≦ 頭金(手持ち資金から拠出)+年収×5倍

②年間の返済額 ≦ 手取り年収の25%(年収×0.75×0.25)

1990年にバブルがはじけて現在まで30年以上が経過しますが、その間での平均年収の上昇はごくわずかで、国税庁の調査結果による現在の平均年収では、

30歳~34歳 431万円(男性492万円、女性345万円)

35歳~39歳 466万円(男性556万円、女性336万円)

となっています。

例として、年収500万円の35歳男性が65歳定年まで30年ローン(金利1%)で借り入れた場合、

住宅を購入するための購入価格の目安は、

①購入価格 ≦ 頭金(貯蓄から拠出)+2,500万円

②返済額 ≦ 94万円 →92.6万円(77,193円/月)=借入額2,400万円

返済30年 金利1%となる計算で、貯蓄が1,000万円あったとしても購入できるのは3,000万円~3,500万円の物件になります。

首都圏ではぎりぎり中古の戸建て住宅が買えるかどうかです。

ところがマンションを購入したいと希望する若い夫婦が多く、不動産会社もあの手この手で販売しようとします。

そこで現れたのが50年ローンやペアローンです。

50年ローンは30歳なら80歳になるまで50年間でローンを組みます。

ペアローンは共働きの夫婦2人が各々の収入に応じてローンを組みます(夫婦合算ローンも同様)。

こうすればマンションが購入できる可能性が出てきます。

2025年7月7日付けの日経新聞夕刊には、2024年で約4割の夫婦がこのような借り方をしていると記事にあります。しかし、本当に大丈夫でしょうか?

これら住宅ローンにおける代表的な問題点を列挙してみます。

3.50年ローンの問題点

①利息の増大・・・返済期間が長くなればなるほど、支払う利息は増えていきます。

②金利の上乗せ・・・一般的な金融機関では35年ローンの金利にさらに上乗せがあります。

③老後の生活費圧迫・・・定年退職を迎えて年金生活となってもローンの支払により生活費を圧迫するリスクがあります。

④物件売却の難しさ・・・ローンの支払を始めても、最初のうちは利息の支払いが大きく元本がなかなか減りません。何らかの理由で物件を売却したくてもローンの残債の方が大きい(オーバーローン)リスクがあります。

⑤変動金利で借りる場合の金利上昇・・・約8割の人が住宅ローンを変動金利で借りていますが、50年間という長い期間では金利の上昇が大きく支払困難になるリスクがあります。

⑥老朽化などへの対応・・・50年もの長い間では老朽化が進み、ローンの支払に加えて大規模修繕などで多額の費用が発生するリスクがあります。

4.ペアローン(夫婦合算ローンを含む)の問題点

①契約の手続きが2重・・・ローンの契約が夫婦で2重になり、手間がかかるのと事務手続き費用などがほぼ2倍になります。

②返済義務の連帯責任・・・夫婦それぞれが主債務者でもう片方が連帯保証人となります。

つまり片方がローンの返済を滞った場合には、もう片方が返済義務を負います。片方が病気や怪我などで収入が減った場合でも夫婦のローン返済は続きます。

③団信への加入・・・夫婦それぞれが団信に加入しますが、片方に万一のことがあった場合でも団信で保障されるのは片方だけです。もう片方は自分のローンを継続しなければなりません。

④共有名義・・・購入物件は夫婦の支払金額に準じた割合で共有名義となります。つまり、片方の判断で売却などできません。離婚した場合などではどちらが住み続けるか、その後のローンの支払はどうするか等が問題になります。

⑤住宅ローン控除・・・住宅ローン控除(残債の0.7%税額控除)は条件が合えば夫婦2人で受けることができます。これはメリットですが、毎年の税制改正などで条件が厳しくなってきていて、新築の場合にはエコ住宅(省エネ基準適合住宅)でないと受けられない等の制約があります。

5.まとめ

住宅ローンの支払いは毎月の支出のなかで最大である場合がほとんどです。

また長いライフステージのなかでは、子どもの出産や教育費の出費、病気や会社のリストラなどによる収入の減少など、いろいろな出来事が予想されます。

綺麗なマンションに住むのは魅力的ではありますが、余裕をもった支払いにしないと将来において生活の破綻が起きるリスクが高まります。

NISAを活用して毎月の積み立てを行うなど貯蓄と投資に心がけましょう。

そして、なるべく繰り上げ返済で返済期間を短くするなどして、長寿世界一の日本の長い老後に備えることが重要です。

コメント